新NISAを始めよう!と意気込んだものの、多くの人がぶつかる最初の壁…。 それが、「オルカンとS&P500、一体どっちを買えばいいの?」という、究極の選択ではないでしょうか。

この記事では、投資の王道である二大巨頭をあらゆる角度から徹底比較! それぞれのキャラクター、過去の実績から未来の可能性までを分かりやすく解説し、あなたがどちらを選ぶべきか、その答えを出すお手伝いをします。

この記事を読めば、もう迷いません!

🤼 まずはキャラクター紹介!この2つ、何が違うの?

細かい話の前に、まずは2つのキャラクターをざっくり掴みましょう。

【S&P500】アメリカ代表!最強の優等生チーム

- Apple、Amazonなど、アメリカを代表する優良企業約500社にまとめて投資。

- キャラクターは「超エリート集団」。一点突破型で、爆発的な成長力に期待!

【オルカン】全世界代表!まるごと安心パック

キャラクターは「世界選抜チーム」。究極の分散で、世界経済全体の成長に乗っかる安心感!

アメリカだけでなく、ヨーロッパ、日本、そしてインドなどの新興国まで、全世界の企業約3,000社にまとめて投資。

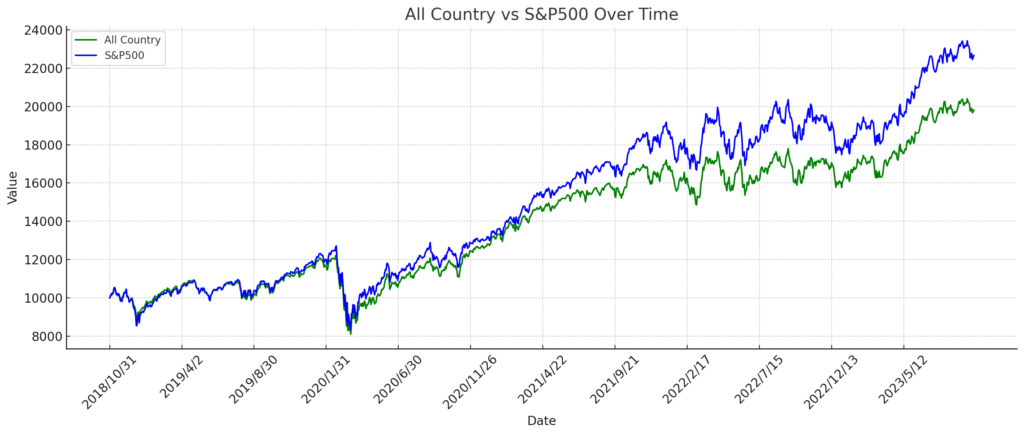

📈【過去の実績】リターン対決!勝ったのはどっち?

「で、実際どっちが儲かったの?」という疑問にお答えします。

2018年10月からの比較になります。Valueは円で為替ヘッジなしになります。

設定来リターン

- オルカンのリターン: 約98.13%

- S&P500のリターン: 約126.66%

グラフの通り、過去10年~15年においては、S&P500の圧勝です。 これは、GAFAMを筆頭とするアメリカ経済が絶好調だったことが大きな理由です。

「過去の実績を信じるなら、S&P500が魅力的」と言えますね。

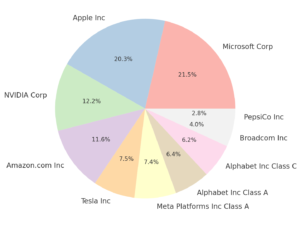

中身を解剖!本当に「分散」できてる?

「じゃあ、全世界に分散できるオルカンの方がリスクは低いの?」 そう思うかもしれませんが、実はここに面白いポイントがあります。

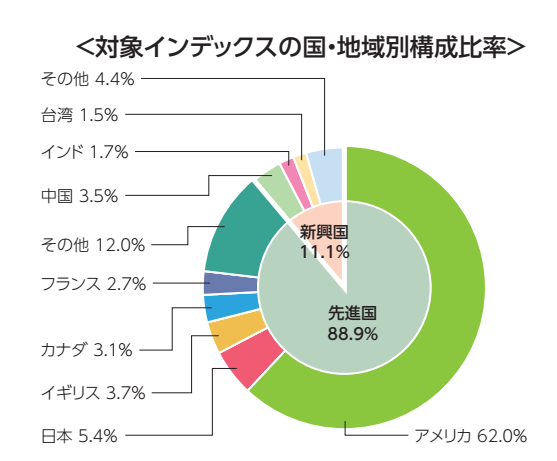

オルカン(全世界株式)の構成比率

eMAXIS Slim全世界株式目論見書より引用

なんと、オルカンも中身の約6割はアメリカ株なんです。 そして、組み入れられている上位10社の顔ぶれは、S&P500とほぼ同じ。

つまり、

- S&P500は、アメリカへの「集中投資」

- オルカンは、アメリカを軸足にした「全世界への分散投資」

ということ。オルカンもアメリカ経済が不調になれば、当然大きな影響を受けます。「オルカンだから暴落しない」というわけではないので、注意が必要です。

eMAXIS Slim 米国株式(S&P500)組み入れ上位銘柄

| 組み入れ上位銘柄 | 業種 | 比率 |

|---|---|---|

| APPLE INC | テクノロジー・ハードウェアおよび機器 | 7.0% |

| MICROSOFT CORP | ソフトウェア・サービス | 5.2% |

| AMAZON.COM INC | 小売 | 2.7% |

| TESLA INC | 自動車・自動車部品 | 1.8% |

| ALPHABET INC-CL A | メディア・娯楽 | 1.7% |

| BERKSHIRE HATHAWAY INC-CL B | 各種金融 | 1.6% |

| ALPHABET INC-CL C | メディア・娯楽 | 1.5% |

| UNITEDHEALTH GROUP INC | ヘルスケア機器・サービス | 1.5% |

| EXXON MOBIL CORP | エネルギー | 1.4% |

| JOHNSON & JOHNSON | 医薬品・バイオテクノロジー・ライフサイエンス | 1.4% |

eMAXIS Slim 全世界株式(オール・カントリー)組み入れ上位銘柄

| 組み入れ上位銘柄 | 業種 | 比率 |

|---|---|---|

| APPLE INC | テクノロジー・ハードウェアおよび機器 | 4.5% |

| MICROSOFT CORP | ソフトウェア・サービス | 3.0% |

| AMAZON.COM INC | 小売 | 1.7% |

| TESLA INC | 自動車・自動車部品 | 1.1% |

| ALPHABET INC-CL A | メディア・娯楽 | 1.0% |

| ALPHABET INC-CL C | メディア・娯楽 | 1.0% |

| UNITEDHEALTH GROUP INC | ヘルスケア機器・サービス | 0.9% |

| EXXON MOBIL CORP | エネルギー | 0.8% |

| JOHNSON & JOHNSON | 医薬品・バイオテクノロジー・ライフサイエンス | 0.8% |

| BERKSHIRE HATHAWAY INC-CL B | 各種金融 | 0.7% |

未来の可能性は?成長性対決!

過去はアメリカが最強でしたが、未来はどうなるでしょうか?

- 「これからも世界をリードするのはアメリカだ!」 → そう信じるなら、迷わずS&P500。

- 「いや、これからはインドや新興国が爆発的に成長するかも…」 → その可能性も拾いたいなら、まるごと投資できるオルカン。

これは、あなたの「未来予測」次第。どちらが正解かは誰にも分かりません。

💰【重要】コスト(信託報酬)対決!

一昔前は差がありましたが、熾烈なコスト競争の結果、2025年現在では…

- eMAXIS Slim 全世界株式(オルカン): 年率 **0.05775%**以内

- eMAXIS Slim 米国株式(S&P500): 年率 **0.09372%**以内

どちらも業界最低水準の超低コストです。このレベルになると、コスト差はほとんど気にしなくて良いと言えるでしょう。

結論:あなたにおすすめなのはこっち!タイプ別診断

結局、どちらを選ぶべきか。あなたの投資スタイルに合わせて、最適な選択肢を提案します。

S&P500がおすすめな人

✅ とにかく高いリターンを狙いたい ✅ アメリカの経済成長を強く信じている ✅ ある程度のリスクは許容できる

→ 過去の実績と爆発力を重視する「積極派」のあなたに。

オルカンがおすすめな人

✅ 投資のことはあまり考えたくない、究極の「ほったらかし」がしたい ✅ 将来どの国が成長しても、その恩恵を受けたい ✅ 「全世界に分散している」という安心感が欲しい

→ 将来の不確実性に備え、世界全体に賭ける「バランス派」のあなたに。

Q. 両方買うのはアリ?

A. 全然アリです! 例えば「S&P500を7割、オルカンを3割」のように組み合わせるのも一つの戦略です。 ただし、中身の6割がアメリカ株であるオルカンとS&P500は、値動きが非常に似ています。両方買ってもリスク分散効果は限定的である、ということは理解しておきましょう。

オルカン(全世界株)とS&P500(米国株)両方を購入するメリットは?

まとめ

オルカンとS&P500、どちらを選んでも、長期的な資産形成の王道であることに変わりはありません。 最も大切なのは、「自分が納得した投資先に、長く、淡々と積み立てを続けること」です。

この記事が、あなたの「最初の一歩」を踏み出す助けになれば幸いです。

▼ さっそく新NISAを始めよう!

関連記事