「オルカンか、S&P500か」。 この二大インデックスファンドの選択は、資産形成における、最初の大きな決断です。

しかし、その先に、こう考える方もいるでしょう。 「いっそ、両方に投資しては、ダメなのだろうか?」と。

これは、いわば「併用療法」の検討です。この記事では、この2つの“標準治療薬”を併用した場合の相乗効果(メリット)と、重複投与(デメリット)について、データに基づき、医師の視点から、徹底的に分析します。

併用療法の「主作用」と「副作用」

主作用(メリット)

- ① 精神的な安定感の、向上「全世界と、最強の米国、両方を押さえている」という安心感。これは、「米国一本で、もし、他の国が大きく成長したら…」という、機会損失への恐怖を、和らげる効果があります。投資を、長期的に、継続する上で、この精神的な安定は、無視できない、重要な主作用です。

- ② 米国への、エクスポージャーの、微調整が可能オルカン(全世界株式)の、約60%は、米国株式です。これに、S&P500を、追加で組み合わせることで、ポートフォリオ全体における、米国への、投資比率(エクスポージャー)を、65%、70%、と、自らの相場観に基づき、能動的に、微調整することが可能になります。

副作用(デメリット)

① 限定的な、分散効果(薬理作用の重複)これが、最も重要な副作用です。先述の通り、オルカンの成分の、約60%は、S&P500そのものです。つまり、この2剤は、作用機序が、非常に似ており、併用しても、期待するほどの、リスク分散(リスクヘッジ)効果は、得られません。米国経済が、大きく下落する局面では、結局、両方とも、同じように、下落します。

② ポートフォリオ管理の、複雑化(服薬管理の、煩雑化)1本で済むところを、あえて、2本、管理する。これにより、資産全体の状況把握や、リバランスの際の、計算が、煩雑になります。この「手間の増加」という、コストを、上回るだけの、明確なメリットが、あるのかどうか、冷静に、判断する必要があります。

最適な配合比率の考察(データ分析)

では、この併用療法が、過去の「臨床成績(リターン)」に、どのような影響を与えたか、データで見てみましょう。

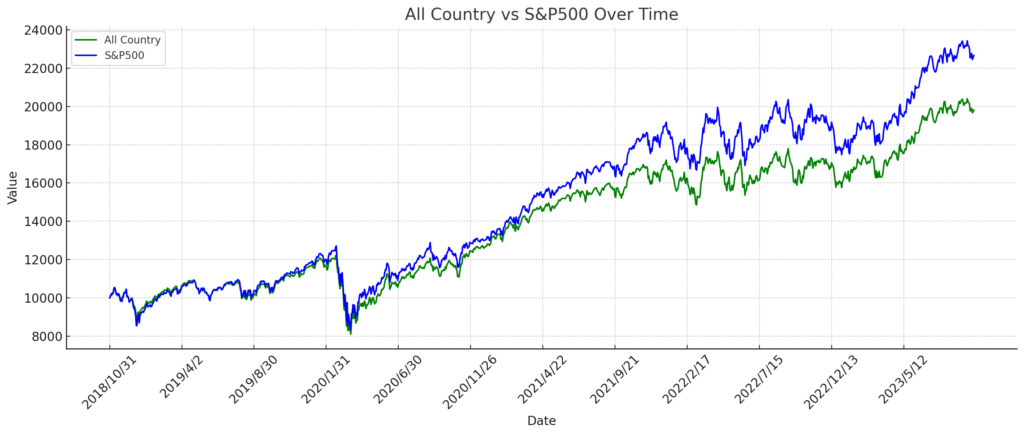

SP500とオルカンのパフォーマンス比較

現在のパフォーマンスを見てみましょう

eMAXIS Slim米国株式(S&P500),eMAXIS Slim 全世界株式(オール・カントリー)の比較チャートです

eMAXIS Slim 米国株式(S&P500)とeMAXIS Slim 全世界株式(オール・カントリー)の設定来データを用いました

2018年10月からの比較になります。Valueは円で為替ヘッジなしになります。

設定来リターン

- オルカンのリターン: 約98.13%

- S&P500のリターン: 約126.66%

全米株の調子が2023年に入ってから良いのでリターンはS&P500の方が良いですね。基本的には同じか、S&P500がアウトパフォームする傾向を最近は認めています。

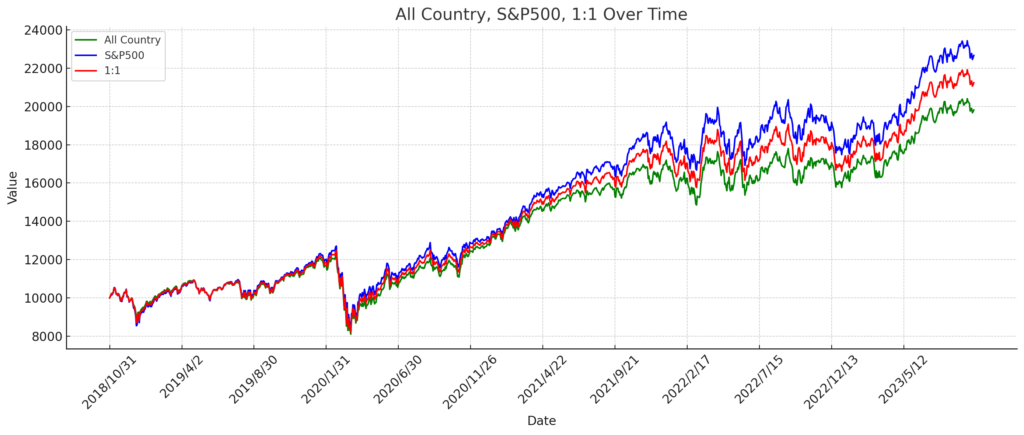

オルカンとS&P500を1:1のパフォーマンス

オルカンとS&P500半分ずつ50%持つとどんなパフォーマンスになるかというと、その中間になります。リターンは約112.4%

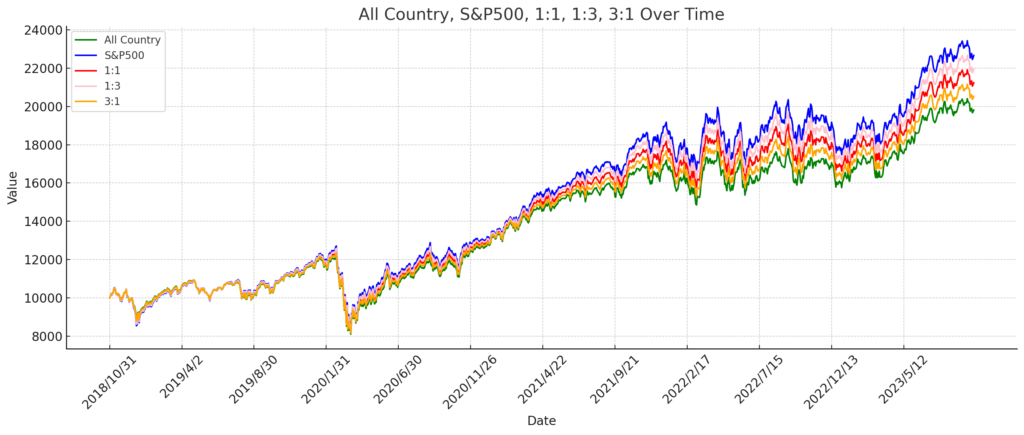

1:3と3:1(25%と75%)のパフォーマンス

比率を変えてみたものを示します。これも比例した結果となります。実際は一括買いではなくて、積立てが多いと思いますのでリターンもグラフも変わってくるので注意して下さい

各戦略のリターン比較

| Asset/Strategy | Return (%) |

|---|---|

| オルカン | 98.13% |

| S&P500 | 126.66% |

| 1:1 | 112.40% |

| 1:3 | 119.53% |

| 3:1 | 105.26% |

S&P500の方がリターンが高いので、比率が高い方がリターンが高くなります。

一方、オルカンについては2022年などは下落耐性を示しており安定感があるとも言えます。

総じて似たような動きとなることは覚えておいた方が良さそうです。

将来のパフォーマンスはわかりませんので、世界経済の伸び具合をみて劣後している方の比率を増やすのも他の地域の伸びを期待するという点で面白そうです。今後も最適な比率について検討していきたいと思います。

コストについて

信託報酬はS&P500の方が優れていたのですがオールカントリーが一気に半分に下げコストは上回ってきました。将来的にはS&P500も下げるかもしれませんがオルカンのメリットが生じています。

信託報酬比較

オールカントリー年率 0.1144%→年0.05775%に引き下げ vs S&P500 0.0968%

【結論】どのような患者(投資家)に、この併用療法は有効か?

「単剤療法(オルカン or S&P500の、どちらか1本)」で十分な方:「究極の、シンプルさと、ほったらかし」を、求める、大多数の、合理的な、長期投資家。

「併用療法」が、選択肢となり得る方:「自らの、明確な相場観に基づき、米国への投資比率を、市場の平均(オルカン)よりも、少しだけ、高めたい(オーバーウェイトしたい)」という、明確な意図を持つ、やや、経験豊富な投資家。

まとめ:「併用」の、本当の意味を、理解する

オルカンと、S&P500を、両方、購入すること。 それは、「リスク分散」のため、というよりも、むしろ、「自らの、ポートフォリオにおける、米国への、投資比率を、意図的に、調整するための、一つの、高度な、技術である」と、理解するのが、最も、本質的です。

この、本当の意味を理解した上で、なお、その「手間」と「複雑さ」を受け入れる、というのであれば、それは、先生にとって、合理的な、選択肢の一つと、なり得るでしょう。