個別株からインデックス、ETFへの切り替えを決意してから新規個別株購入は行っていないのですが、先日仕事を終えてそういえば決算シーズンだったなと株価チェックをしたところ。

あちゃー。成長株で買っているのに成長全否定では、この地合いでどこまで下がるかわかりません。

100株しか持っていないのですが、この100株だけでもスト安喰らうと結構ダメージがデカい。。

月曜スト安だと100株あたり7万ぐらいマイナスで済めば良いかもしれません。個人的には以前に比較的安く拾えたとおもっていましたが夜間PTSで-300&張り付きですので週明けはわかりません。

先日はテクノホライ損の決算もありました。成長企業の赤転はダメージでかいですね。

それで、そういう株を買っているこちらの心理、、

Yahoo掲示板でもTwitterでも私と同じように喰らっている方がいて、安心。。ではダメなのですが。まあ、ともかく損したのは事実です。

機関投資家が買っていない。私と同じ考えの個人が買っているのでしょう。上がらない株には理由があるわけで下げている→売られている。プロが個人の知り得ない情報を知っている。ということが後付けでわかります。逆張りよりは高値を更新する株で上手く儲けたいものです。

グローバルウェイやIPOで上手いことやれば今年は大きく儲けられたかもしれませんが、その逆もあるので難しいところです。

日本株はレンジ形成するようなものが多いので、企業を応援する気持ちがあって保持したりしてしまうのですが

適当にレンジの上下でスイング売買している方が楽ですよね。

今年の秋決算シーズンでは、船と鉄のバリュー株が大きく上昇しており高配当で買い煽りが多かったです。決算前に含み益があったのですが、決算後売り仕掛け喰らうと気分が悪いので権利落ち前に利確しましたが結果的にはそれが良かったです。また、下で拾えたので。それでも含んでますが。JFE,新日鉄あたりは期末配当は貰う予定でホールド予定です。

で、カラダノートどうするか?

成長企業として買って、その成長が鈍化どころか赤字になっているので損切り一択です。が、応援する気持ちもあるので100株とりあえず塩漬けにしておきます。子供庁銘柄ですが、通期の決算見通しは今のところ変更無いようです。これから金利が上がる局面でのグロース株投資ということで、そこまで成長するか?という視点を考えるとやはり厳しそうです。損切りした方が良いのでは?とかなり強く思っていますが。。他のバリュー株で損失をカバーしたいところです。結論から言うと、株価が回復するにしてもかなり先。配当は無いですけど貸株金利は現在1.5%程度です。今年は確定益があるので、いくつかある含み損銘柄のなかから選んで損出し、節税売りをしようと思います。

12/13引け後PTSで処分

12/12月曜日成り売りで売買できず。ストップ安でした。マザーズの地合いがキツく、どうなるかわかりませんのでPTSで逃げました。

以前、カラダノートでは10000円ほど利益がありましたが今回はその頃に残しておいた100株でしたが、

100株1700円取得900円売却のマイナス80000となりました。

損益通算による損出し、節税売りとは?

税の区切りは12月締めで1月始まりになります。

配当金や株式取引で利益がある場合、含み損の株式については損失確定することで、利益と相殺できます。

これを損益通算、損出しと言います。または節税目的の節税売りですね。保有株を買い戻す場合(同値狙い)を損出しと言うようです。

損出し、節税売りの考え方

株の売買益、配当についての課税は約20%です。100万利益がある場合 年間の課税は20万円。

含み損が50万ある場合、この株を売って損失を確定させると損が50万円になります。

年間の利益については 利益100ー損失50=年間利益 50万円 という計算になります。

年間の利益50万円にかかる税金20%は10万円になるので、過払いの10万円の税金が戻ってきます。

以上が損出し、節税売りになります。

信用取引のクロスを用いる損出しクロスというワザもあります。手数料や値変動のリスクなどありますが考え方は上記と同じです。

含み損のある銘柄が株価回復するのにすぐには戻りませんし、その銘柄を引き続き所有したいのであれば、また買い戻せばよい話なので損出しができるのであれば、やった方がよいわけです。

素人は、やはりインデックスやETFになる

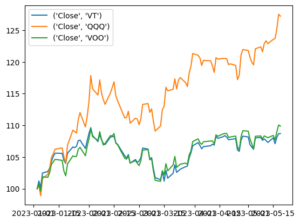

プロの力や市場の経済回復の力を借りるという意味ではインデックスや、ETF。下がったら戻る確率が個別株より圧倒的に高いので、買い増し。あと、潰れない株の配当株ぐらいしか勝てん。。。それも、VIGとかの方が安全ですよね。ポートフォリオのメンテナンスしなくて良いので。

S&P500,NASDAQ100の投資信託、ETFを購入して積み立てていれば、ここ1-2年は年利10ー20%の成績(タイミング次第ではもっと上)ですよね。個別をガチャガチャやるよりよっぽど生産的です。私のようなショボショボロットでは、損しても働くかあー。でいいのですが、額が大きくなってくるとドローダウンのダメージも考慮しないといけないなと反省。

医者は入金力でインデックス、ETF積み立てでOK

医師の業務が忙しいのもありますが、基本的に余力の範囲で余った資金をS&P500でもNASDAQ100でも全世界でも、お好きなものに積み立てていれば資産は徐々に形成されます。コアのところはそのように運用して、個別も触りたいという方はポジションサイズ(あくまでも遊び金の範囲)で調整するのが良いと思います。

私は毎日積み立てにしているので、スイングの利確分が積み立てにまわるようなイメージで運用しています。買い増し資金は投資信託やETFの買い増しに回して、個別株の買い増しは底値圏で出来高が上がったときだけ買い増ししています。はやく、コアのところの資産を増やすよう仕事を頑張っています。インデックス積み立て、下がったら積み増しかスポット積み増し。これで解決な気がしないでもない。

プロとガチるために、プロの力を借りるのが一番まともな考え方だとは思う

というわけでインデックス信者になっていくわけですね。決算チェックやら、ポートフォリオのメンテナンスやら面倒くさいことは投資信託やETFにしておけば解決で、絶対平均点はとれるわけです。ポジションのサイズと資金管理だけしておけばOK