レバレッジ系に投資する際に償還リスクなるものがあります。

本記事のテーマ

- 投信、ETFの償還

- 過去の償還例

- レバ系の償還リスクとどう向き合うか

本記事では償還、実際に株式併合パターンを喰らった私の話、償還リスクとどう向き合っていくかをまとめています。

結論として、未曾有の金融危機では3倍以上のレバレッジ系の償還リスクは高いです。

普通に償還しますし、しなくても償還するかもとヒヤヒヤすることになります。

本記事では、周辺の情報をまとめてレバレッジ系との向き合い方を考えます。

投信、ETFの償還とは?

償還はファンドが顧客に資金を払い戻すことをいいます。ETFにおける償還は、口数や純資産総額が少なくなり、ファンドが効率的な運用ができなくなってくると繰り上げて終了します。指数廃止で運用できなくなるパターンもあるようです。繰り上げ償還については目論見書にも記載があります。

仮に含み損がある状態で繰り上げ償還されると損失が確定してしまいます。これらはETF,投信のリスクですが資金流入が激しい動きになるレバレッジETF、投信はリスクが高くなりますので注意しておく必要があります。

償還については下落相場になると事例が増えてくるので、自分のレバレッジ系は大丈夫かと不安になってきます。

人気のある(純資産総額が高い)ものは、償還はしにくいです。株式併合パターンやレバレッジを下げて運用という形になると思います。

運用会社が信託報酬で儲けるために維持するとも言い換えられます。

償還にならなくても株式併合のパターンはある

償還は最悪のケースですが、株式を併合させて運用を続けるという株式併合パターンもあります。

たとえば、株価が下がりすぎたので古い10株を新しい1株にするというケースです。

償還にならなくてラッキーと思うかもしれませんが、ホルダーにとってはナンピンをすることになるのでリスクはかなり高いです。

償還しないから大丈夫という方もいますが、株式併合となる時点で相当な含み損になっています。

ポジションサイズが大きくなるとそれだけリスクも増えてきます。

CWEBは先日、株式併合がおこり端株となった私のCWEBは現金化され、強制損切りとなってしまいました。

CWEBの株式併合で強制損切りに

-

CWEBの株式併合で償還となった件

続きを見る

CWEBについて

CWEBについて説明しておきます。中国ハイテクに2倍のレバレッジがかかっているETFです。

設定日2016年11月2日、テンセント、アリババ、Baiduなどおなじみの中国ハイテク、特にIT系に多く投資しております。

CWEBパフォーマンスは 3ヶ月-43.37%、1年-80%、3年-42.63% となかなか厳しい状況です。

純資産総額 362.22(百万ドル)約362億、経費率0.95% とコストは高いです。

チャートをみてみると直近1年で暴落し出来高は急増しており、逆張りも増えていることがわかります。機関のような大口が買っているのは間違いないでしょうから今後の上昇は期待しても良さそうです。中国固有のリスクもあるためなかなか投資しづらいのも事実ですが、中国に期待している人たちもかなりいるようです。

非レバCXSEについて

設定日2012年9月19日、中国の国有企業を除く中国民間企業に投資。構成銘柄はCWEBとほぼ同じだが組み入れ比率が少し異なる。

組み入れ上位銘柄はテンセント、アリババ、BaiduなどCWEBとほぼ同じですが組み入れ比率が違いますのでパフォーマンスは少し違います。

非レバレッジETFです。

純資産総額は1120.89(百万米ドル)約1120億、経費率0.32% 純資産総額もCWEBより多く償還リスクはCXSEの方がCWEBより明らかに低い。純資産総額が多い方が償還リスクは減ります。

CXSEパフォーマンスは 3ヶ月-9.2%, 1年-25.47%、3年+62.15%

ブラックスワン関連書籍

想定外事象についてはブラックスワンが有名です。金融業界、相場では想定外事象は一定の確率で起きることは歴史を見ても明らかです。タレブ氏の書籍は一度目を通されることをオススメします。

ブラックスワン関連書籍のオススメ

原本割れのマイナス償還 過去の例は?

ここまでで償還があるとヤバいということはわかってきました。そこで、償還って実際問題そんなにあるのか?という疑問がわいてきます。

繰り上げ償還、一覧などで検索すると実は毎年相当数のファンドが繰り上げ償還をしていることがわかります。

償還しやすい投資信託、ETF

よく見ると、毎月分配、債券ファンドなどが償還していることが目立ちます。

毎月分配金を純資産から捻出しているタコ足型のタイプで元本割れをうたっているものこそリスクが高いです。

そもそも購入する人は、元本割れを防ぎ、毎月の安定収益を期待して購入しているはずですので、全く想定外ということになってしまいます。

毎月分配、損失限定、安定 などのワードは要注意です。カバード系オプションも(カバードコールとか)も同じ理屈で長期安定は難しいです。国内ファンドでは純資産総額は最低30~100億円程度あることが望ましいと言われています。レバ系はどうなんでしょうか?

毎月分配型、債券ファンド、カバードコール系は長期では償還リスクが高い(過去の事例から)

iFreeレバレッジNASDAQ100の目論見書記載を確認

繰上償還

次のいずれかの場合には、委託会社は、事前に受益者(顧客ですね)の意向を確認し、受託会社と合意のうえ、信託契約を解約し、信託を終了させること(繰上償還)ができます。

・受益権の口数が30億口を下ることとなった場合

・NASDAQ100指数(米ドルベース)が改廃された場合

・信託契約を解約することが受益者のため有利であると認めるとき

・やむを得ない事情が発生したとき

iFreeレバレッジNASDAQ100の目論見書 より

今後の戦略を練る上で重要なポイント(買う前に調べておけという話なのですが。。)ですので、もう少し確認しておきます。

なのでレバナスを投資する場合に受益権の口数に注目しておく必要がありますね。

純資産総額でみるレバレッジ系(12/30/2021時点 Bloombergより)

QLD 51億

TQQQ 124億

SOXL 46億

SPXL 24億

QQQ 1928億

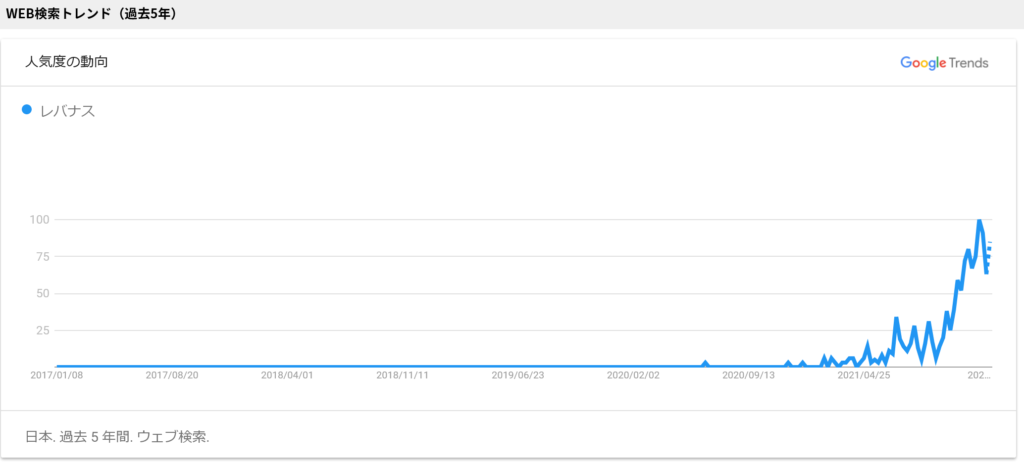

大和レバナス 2039億

大和SPレバ 218億

マルチアイ(NASDAQ100トリプル)50億

大和NASADQ100 3倍ブル 121億

大和NASDAQ100(x1) 495億

大和レバナス増えすぎだろう。日本人の個人投資家がメチャクチャ買っているのが容易に想像されます。インフルエンサーの方の影響も少なからずあるのと、やっぱりてっとり早く増やしたいという気持ちの表れと思います。

そしてQQQと1倍NASDAQの優秀さが目立ちますね。こちらへの投資では償還は考えなくてよいでしょうね。

3倍レバレッジは純資産総額はちょっと少ないので、世紀の大暴落時は怖い。レバレッジ変更の措置3→2倍となるパターンもあるようです。

んー。大暴落時レバレッジは80-90%ドローダウン覚悟です。レバナス設定来が2018年10月19日。チャートを見ても大暴落はコロナショックの1回だけで50%程度のドローダウンでしたが、これをもって暴落耐性が強いという結論は早計かもしれません。長期運用できない可能性として早期償還よりも、レバレッジ投信、ETFの規制による上場廃止の可能性の方が高いかもしれません。

TQQQは大丈夫か?

平時は大丈夫でしょう。基本的にはレバ系もそうです。

でも、2022年は歴史的というフレーズが繰り返されており、既に商品先物3倍レバETFは償還となっています。

実際に3倍レバレッジETFはブルもベアも償還しました

>> 3倍以上のレバレッジETF投信もいいけど償還してしまったら意味ない

TQQQ,SOXLも絶対に大丈夫かは実際のところ、わかんないんじゃないですかね。。なんとかショックの時にポジションを維持するのは正気ではいられないと思います。

尚、SOXLチャートは現在こちら。コロナショック全モの様相でこのチャートだけでもバブル崩壊と言われてもしょうがないかなという形状です。

こちらもCHECK

-

半導体レバレッジ3倍ETF|SOXLを紹介

続きを見る

過去にあった早期償還の即死事例 衝撃のチャートはこちら

VIXインバースETNが早期償還となっています。恐怖指数VIXと逆の動きをするもので、市場が急変したときに大きく下落する仕組みでした。2018年2月6日、VIXショックがおこりVIXインバースは早期償還と上場廃止が決定。

VIXショック前日3万→1144円で償還が決定。1晩で-96%ドローダウンです。

この件は早期償還条項、詳細な説明が行っていなかったなどの問題点があったようで投資家と証券会社で和解が起こっています。

このETNは期限前条項で

「S&P500 VIX短期先物インバース日次指数が前日終値の20%に相当するまたはこれを下回った場合、早期償還額の支払額をすることにより、S&P500 VIX短期先物インバース日次指数連動債は償還される」。

と記載があったのですが、見事に償還条項を達成したわけです。

難しい話ですが、レバナスよりこのVIXインバースETNの方が償還リスクが高かったのです。。。

最近ではコロナの影響で、原油の先物がマイナスとなりブルETFが早期償還の可能性が言われました。

結果償還はされず、底からはリバっています。ただホルダーは相当なストレスだったと思います。

VIXは性質上急激な変動を示すので、指数であるNASDAQ100はそこまで急激な変化はしないのでは?とも考えられますがどうなんでしょうか?

1日で早期償還の即死事例はあります。この場合は逃げることができませんので事例があることは知っておいた方がよいでしょう。

じわじわ下がる分には90%ドローダウンのCWEBはガンガン逆張りで買いが入るので償還無しで存続できていますね。

レバレッジETFは今後規制が入る可能性も

米証券取引委員会は過去にレバレッジETF規制について議論していますので、今後レバレッジETF規制が入る可能性は少なくないかもしれません。または金融庁が国内投信、ETF規制というパターンもあります。

レバ系の償還リスクまとめ

償還リスクまとめ

- 現時点でレバレッジETF,投信の早期償還リスクは低い

- じわじわ下げる分には逆張り買いが入るのでおそらく問題ない。

- 過去に大暴落や相場変動で1日にして早期償還の即死事例(助からない)ケースはあった

- レバレッジ系は規制の議論が度々出ているので、将来的に規制が入る可能性もゼロでは無い

- 償還リスクは低いが、レバ系は万が一はおこりえる。また、毎月分配型、債券ファンドの純資産総額が小さい・減少傾向のものはそもそも償還リスク高い。3倍以上は当然、2倍よりもリスクは高くなる。

- 金融庁がレバレッジ危なくねってことで規制は多いにあり得る

償還リスクについては絶対に無いとはいえません。レバレッジ下がったり、株式併合パターンなどで延命されることはままあります。

償還リスクとどう向き合っていくか?

以上のようにレバETFについては償還リスクがそれなりにあることがわかりました。

SOXL、レバナスしかりです。相場がいつ回復するかは難しい問題ですしレバナスについては長期で見たら右肩上がりということになってきます。なので、その上がりを期待してホールドしていくのは(コスト的に不利ではあるが)戦略として間違っているかは難しい問題です。

重要なことは、暴落時に償還リスクが生じることです。

したがって、全力投資を行うには大規模金融緩和中などの条件が必要になると思われます。

そのため、相場環境が悪くなってくるとレバ系の場合は償還リスクが高くなってきます。万が一の償還するか否かを完全に予測することは困難です。こちらで対応できることはポジションサイズの調整になります。

リスクが高いのであれば、当然ポジションを大きくかけることは難しいです。それだけ失うリスクも高くなります。

なので、各人のリスク許容度に応じてレバレッジ系と向き合っていく必要があると思います。

少額投資資金はポイ活でも足しになる

ポイ活サイトモッピーでは高額案件などが多く、数万の報酬はすぐに見つかります。そしてポイント分は現金化、Tポイントなどで投資が可能です。仮に100万前後の投資資金にとって、数万円相当のポイントは配当分程度の効果があります