SBG劣後債の購入を検討する際には、そのメリットとリスクをしっかりと理解することが重要です。ここでは、劣後債の基本的な特徴、利点、欠点について詳しく説明し、購入判断の参考になる情報を提供します。

劣後債とは?

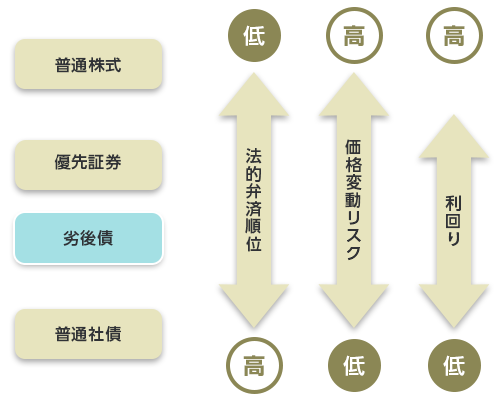

劣後債は、企業が資金調達のために発行する社債の一種で、元本および利息の支払い順位が通常の社債よりも低いです。企業が破綻した場合、劣後債は他の債券に比べて支払いが後回しになります。

企業が破産や会社更生手続き開始などの状況になると、劣後債は利息支払いが後回しになる債券のこと

SBI証券のSBG債券の説明を見てみますと

劣後債はデフォルトリスクが明確に普通社債より高く、そのリスク分表面の利回りが高くなっています。

利率は税引前 年2.15-2.75%、期間約7年

特約とか言葉がついていることがありますが、わかりやすく言い換えると劣後債は普通社債よりお金が戻ってこない可能性が高いので、利回りが高くなっています。

企業の倒産はそうそうおこりませんし債券は安全資産として皆さん購入すると思うので、その辺りは判断ポイントになりますね。

劣後債のメリットとデメリット

劣後債はなぜ発行されるのか?

企業が資金調達をおこなう方法です。株式発行による資金調達の増資は株主は希薄化、企業は株式発行の場合は資本剰余金の増加で支払う税金が増えるなどのデメリットがあります。

劣後債は税制面で企業側にメリットがあります。

リスク

経営状況が良い会社を選ぶこと、劣後債の期間が比較的短い期間を選ぶと債務不履行の可能性は減ります。ゼロにはなりませんが。メガバンクなどの方が無難とされています。

運用について

億越えのポートフォリオの方は債券の組み入れも有効化と思いますが、数千万程度ではS&P500やVIGのリターンの方が大きいのかなと思いました。SBGが絶対倒産しないか?という問題については今後NASDAQや中国ハイテクの大暴落が7年以内に起こる可能性ってゼロでは無いですね。債券は安全資産なので考え方としては、普通社債でデフォルトのリスクを下げるなどの工夫が必要かと思います。

さらにいうとインデックス投資の方が結果的に安全だったりします。

社債過去デフォルト事例

JAL

2010年に経営破綻。公的資金が導入され再建となったことはインパクトがありました。株価下落だけでなく、発行済みの670億円の社債はデフォルトとなりました

ウィルコム

PHS会社ウィルコムは2009年に事業再生。350億円の社債がデフォルト

まとめ

| 特徴 | 内容 |

|---|---|

| 利率 | 年2.15-2.75% |

| 期間 | 約7年 |

| メリット | 高い利回り |

| デメリット | デフォルトリスクが高い |

| 過去の事例 | JAL、ウィルコムのデフォルト事例 |

判断は自己判断となりますが、SBGの社債で得られるリターンの2%。まあ、戻ってくる可能性は高いですがメチャクチャおいしい話かというとそうでもなさそうですね。100%元本保証を想定して債券投資を行いますので、この辺りは考慮が必要ですね。

SBG社債の判断。7年以内にSBGが破綻するようなことが無ければ年2%程度の利回り。私はパスです。

安パイな投資ととらえない方が良いかと思います。

関連記事

記事が見つかりませんでした。